ファクタリングとは

企業にとって売掛金のスピーディーな回収は、会社の資金繰りに大きな影響を与えます。この問題を解決する手段として、今、最も注目されているのが「ファクタリング」です。ファクタリングとは、売掛債権をファクタリング会社に譲渡して現金を確実に、しかも早急に受け取ることができる、企業にとっては頼りがいのあるサービスです。現在の企業間取引では、先に商品やサービスを提供し、後から代金の回収をする信用取引が一般的です。こうした取引では、売掛金の回収遅れや、貸倒れによる売上金の回収不能によって、自社までもが資金難に陥ることがあります。そういった時に、ファクタリングを使えば、売掛先が倒産の恐れがある場合などでも、未回収の売掛金を売却して確実に現金化できるのです。

ファクタリングはどのように行われるか

ファクタリングは、企業が売掛金を早期に現金化したい場合に使われます。まずは、未回収の売掛債権をファクタリングサービス会社に売却すると同時に、手数料が差し引かれた売上金を受け取ることができます。売掛先の信用力が審査対象となるため、中小企業であっても審査に通りやすいというメリットがあります。

ファクタリングは2種類ある?2社間 vs 3社間の違いと選び方を徹底比較!

資金繰りの悩みを解決する手段として注目されている「ファクタリング」。特に中小企業や個人事業主にとって、銀行融資よりも早く・柔軟に資金を調達できる点が大きなメリットです。しかし一口にファクタリングといっても、実は「2社間ファクタリング」と「3社間ファクタリング」という2つの種類が存在します。この2つは仕組みや特徴が大きく異なり、それぞれに向いている場面も違います。この記事では、2社間と3社間のファクタリングについて、その違いや選び方をわかりやすく解説していきます。

ファクタリングの2社間取引

図のように、ファクタリングを依頼した利用者が中間に入り、債権と回収代金の受け渡しが行われます。得意先には、知られずにファクタリングの利用が可能です。まずは、ファクタリングサービス提供会社に売掛債権を譲渡し、その段階で、手数料を差し引いた現金を受け取ります。次に、得意先から売掛金が支払われた段階で、サービス提供会社に受け取った金額を支払います。得意先に売掛債権の売却を知られることはありません。取引先に余計な悪影響を与えることなく利用できるのがメリットです。

2社間ファクタリングの特徴

- 売掛先には知られない

- 契約から入金までのスピードが速い(最短即日も可)

- 売掛先の同意や関与は不要

・売掛先には知られない

2社間ファクタリングでは、売掛先に対して通知や承諾を求めることがないため、取引先に知られることなく資金調達が可能です。これは、売掛金の回収は引き続き自社が行い、売掛先との通常の取引を維持できる仕組みだからです。売掛先に知られることを避けたい事業者にとって、取引関係に影響を与えずに資金を得られるのは大きな安心材料となります。

・契約から入金までのスピードが速い(最短即日も可)

2社間ファクタリングは書類の準備と審査のみで手続きが完了するため、非常にスピーディーに資金調達が可能です。申込から契約、そして入金までが最短即日で行える場合もあり、急な資金繰りのピンチにも柔軟に対応できます。金融機関の融資のような煩雑な手続きや長期間の審査がないため、特に中小企業や個人事業主にとっては迅速な資金確保手段として有効です。

・売掛先の同意や関与は不要

2社間ファクタリングでは、売掛金の回収リスクをファクタリング会社が引き受けるため、売掛先(取引先企業)の同意を取る必要がありません。これにより、売掛先に煩わしい確認を取らずに資金化できるため、スムーズに手続きを進められます。売掛金を担保とした資金調達方法でありながら、取引先に影響を与えず、取引関係の継続性や信頼性を保ったまま活用できるのが大きなメリットです。

デメリット

- 利用者の信用や債権の真偽を審査される

- ファクタリング会社にとってリスクが高いため、手数料が高くなる傾向

・利用者の信用や債権の真偽を審査される

2社間ファクタリングでは、売掛先の同意が不要な反面、ファクタリング会社は売掛金の回収リスクをすべて引き受けることになります。そのため、提出された売掛債権が本物であるかどうかなど、入念な審査が行われます。売掛先との取引履歴や請求書の内容、過去の入金状況など、証拠書類の提出が求められる場合もあり、虚偽の申告があった場合は契約が無効となることもあります。

・ファクタリング会社にとってリスクが高いため、手数料が高くなる傾向

2社間ファクタリングは、売掛金が回収できなかった場合の損失をファクタリング会社が全て負担する仕組みであるため、3社間ファクタリングと比べてリスクが高くなります。そのリスクに見合うよう、手数料は高めに設定される傾向があります。一般的に手数料は数%から20%程度になることもあり、利用する業者選びには注意が必要です。コストとスピードのバランスを考慮して検討することが重要です。

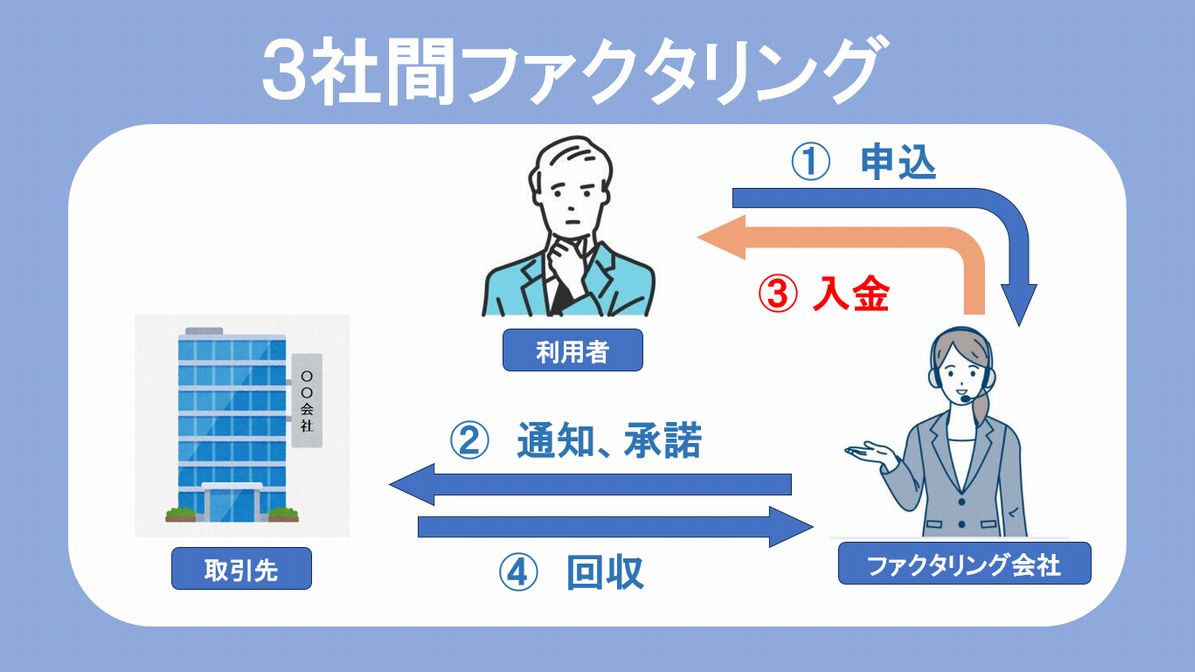

ファクタリングの3社間取引

3社間取引は、ファクタリングを希望する企業とサービス提供会社、取引先の3者合意が事前に必要です。売掛金は、売掛先からサービス提供会社に直接支払われます。一般的に2社間取引よりも手数料が安くなります。ただし、取引先にファクタリング利用の事実が伝わるので、あらかじめ取引先に事情を説明するなどの必要があります。また、ファクタリングを利用するにあたって、取引先との取引契約書に債権譲渡の禁止条項が記載されていないことが条件となります。事前に契約書を確認しておきましょう。

特徴

- 売掛先が支払いをファクタリング会社に直接行うため、信用性が高い

- 手数料が比較的低め(1〜5%程度が相場)

- 契約内容が明確で、トラブルが起きにくい

・売掛先が支払いをファクタリング会社に直接行うため、信用性が高い

3社間ファクタリングでは、利用者(売掛債権の保有者)、ファクタリング会社、そして売掛先の3者間で契約を結びます。売掛先は契約内容を承認したうえで、請求金額をファクタリング会社に直接支払う形になります。この仕組みにより、債権の真実性が保証され、ファクタリング会社にとっては回収の見通しが立てやすく、契約の信頼性が非常に高くなります。結果として、資金調達の透明性が確保され、長期的な信用構築にもつながります。

・手数料が比較的低め

売掛先の同意を得て直接支払いを受ける3社間ファクタリングは、回収リスクが低いため、ファクタリング会社の負担が少なくなります。これにより、2社間ファクタリングと比べて手数料が抑えられる傾向があります。手数料は数%程度に収まるケースが多く、資金調達のコストを重視する企業にとって魅力的です。特に、定期的にファクタリングを利用する企業にとっては、低コストで安定した資金繰り手段として活用しやすい選択肢です。

・契約内容が明確で、トラブルが起きにくい

3社間ファクタリングは、契約時に売掛先も含めた三者で合意するため、債権の内容や支払方法が事前にしっかりと明文化されます。その結果、後になって「聞いていない」「支払先が違う」といった誤解やトラブルが起きにくくなります。売掛先も契約の一部として責任を持って関与するため、情報の透明性が高く、ファクタリング会社と利用者双方にとって安心して取引できる制度設計となっています。

デメリット

- 売掛先の同意が必要なため、契約までに時間がかかる

- 売掛先にファクタリングの利用が知られる

・売掛先の同意が必要なため、契約までに時間がかかる

3社間ファクタリングでは、売掛先も契約に関与する必要があるため、利用者とファクタリング会社だけでなく、売掛先の同意を得るプロセスが不可欠です。この同意取得には書面でのやり取りや社内決裁が必要となることが多く、手続きに時間がかかる場合があります。特に大企業や意思決定に時間のかかる会社が相手の場合、スムーズに進まないケースもあるため、即日資金化を希望するような緊急性の高い資金調達には向かないことがあります。

・売掛先にファクタリングの利用が知られる

3社間ファクタリングでは売掛先が契約の当事者となるため、当然ながら取引先にファクタリングの利用を知られることになります。これにより、「資金繰りが厳しいのでは」といったネガティブな印象を持たれるリスクがあり、取引先との関係に影響を与える可能性もゼロではありません。

2社間と3社間の比較一覧表

| 項目 | 2社間ファクタリング | 3社間ファクタリング |

| 関与者 | 利用者+ファクタリング会社 | 利用者+ファクタリング会社+売掛先 |

| 売掛先への通知 | 不要 | 必要 |

| 資金化スピード | 速い(最短即日) | やや時間がかかる |

| 手数料 | 高め(5~20%) | 低め(1~5%) |

| 信用調査の重点 | 利用者側 | 売掛先側 |

|

向いている企業 |

売掛先に知られたくない、 急ぎで資金が必要な企業 |

売掛先との関係が良好で、 コストを抑えたい企業 |

どちらを選ぶべき?目的別の選び方ガイド

- スピード重視 → 2社間ファクタリング

「急な支払いが発生した」「今すぐ資金を調達したい」という場面では、売掛先に通知不要で即日資金化が可能な2社間が適しています。

- コスト重視・長期的な利用を想定 → 3社間ファクタリング

「継続的にファクタリングを使いたい」「売掛先との関係も良好」といった場合には、3社間を選ぶことで手数料負担を抑えられます。

- 売掛先との関係がデリケート → 2社間ファクタリング

取引先に資金繰りを知られることを避けたい場合や、信頼関係が崩れるリスクを避けたい場合も2社間が安心です。

まとめ:自社の状況に合ったファクタリングを選ぼう

2社間と3社間、どちらのファクタリングにもメリットとデメリットがあります。

重要なのは、「今、自社がどんな目的で資金調達をしたいのか」を明確にすること。緊急性、コスト、売掛先との関係性などを踏まえて、最適な方法を選ぶことがファクタリング成功の鍵です。

また、ファクタリング会社によって手数料率や対応スピードも異なるため、複数社に相談し、条件を比較することも忘れずに行いましょう。

適切なファクタリングを選ぶことで、資金繰りの悩みを早期に解消し、事業成長へとつなげる一歩を踏み出すことができます。

おススメのファクタリング会社

| 会社名 | ビートレーディング | JTCの入金前払いシステム | QuQuMo(ククモ) | 三共サービスのファクタリング | フリーナンス【FREENANCE】 | 日本中小企業金融サポート機構 | 会社名 | |||

| 早急な資金繰りが必要な場合 | 早急な資金繰りが必要な場合 | |||||||||

| 手数料を重視する場合 | 手数料を重視する場合 | |||||||||

| 審査通過率の高さを重視する場合 | 審査通過率の高さを重視する場合 | |||||||||

| 秘匿性を重視する場合 | 秘匿性を重視する場合 | |||||||||

| 手続きの簡便さを重視する場合 | 手続きの簡便さを重視する場合 | |||||||||

| フリーランス向け | フリーランス向け | |||||||||

| 公式ホームページ |  |  |  | 公式ホームページ | ||||||

| 詳しく見る | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳細 | 詳しく見る |